2020年生鲜供应链生态全景图

生鲜供应链生态全景图

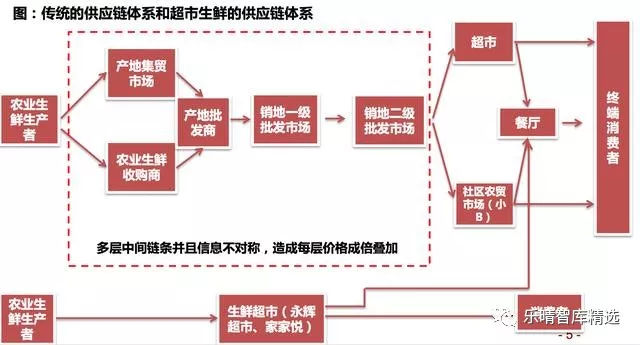

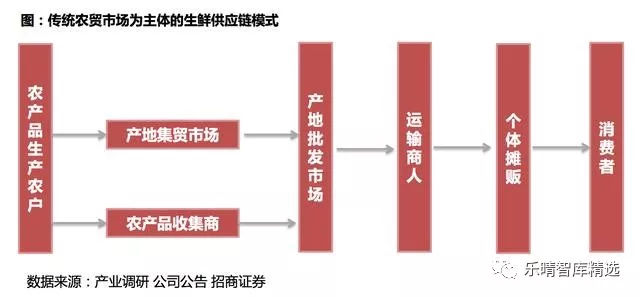

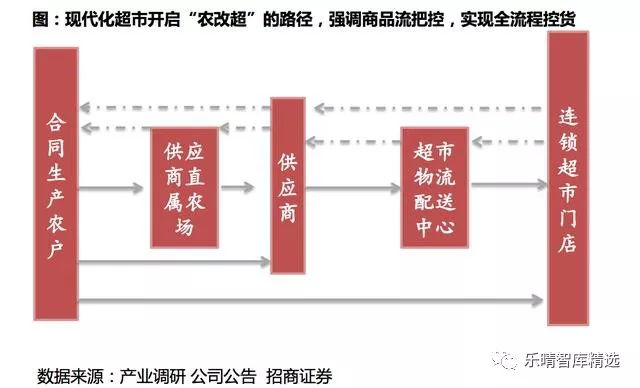

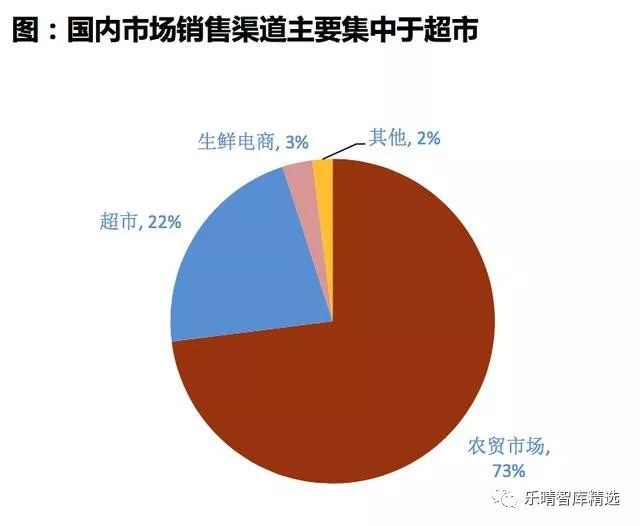

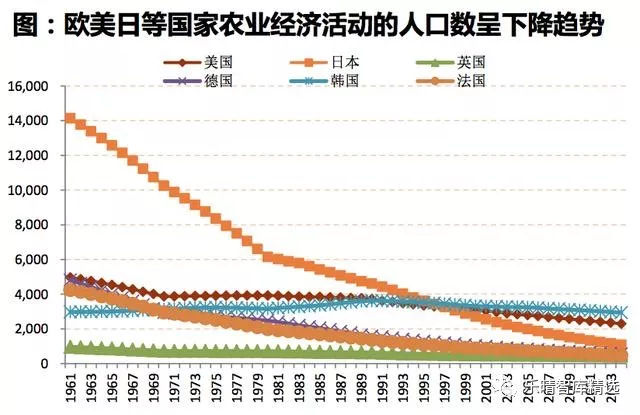

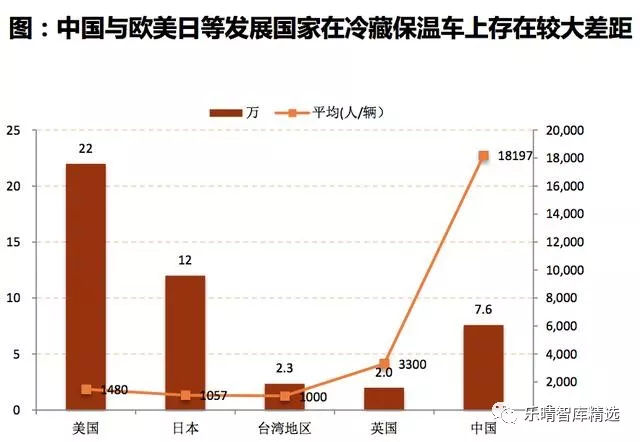

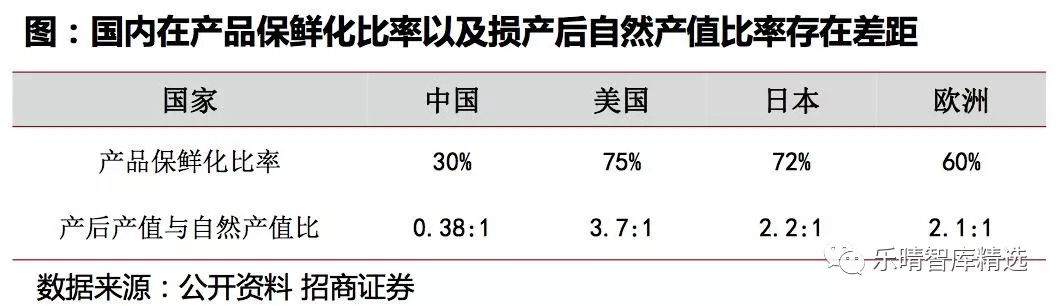

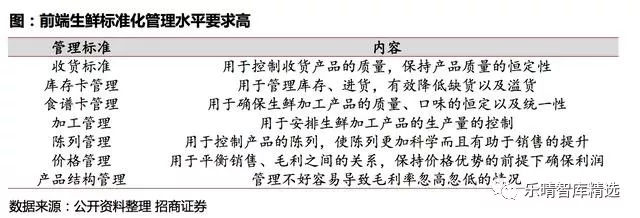

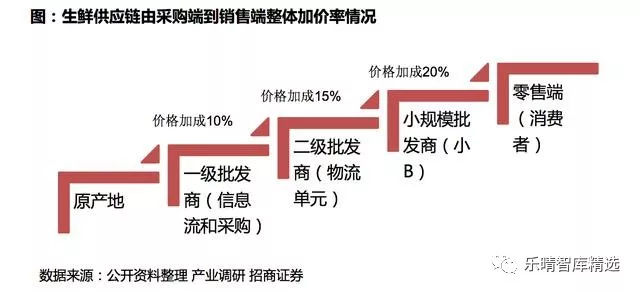

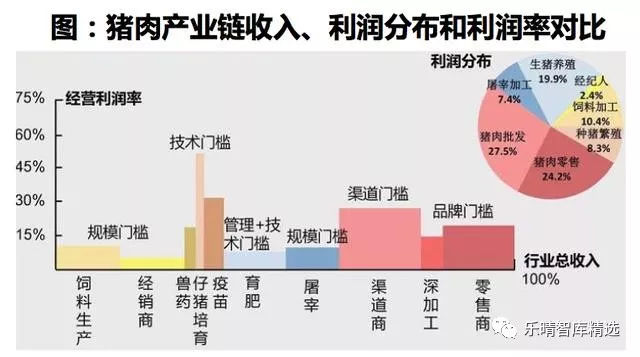

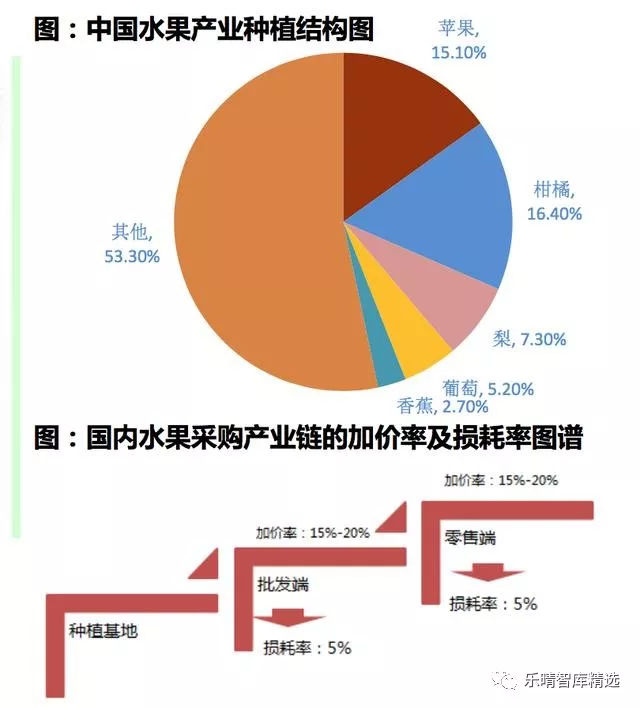

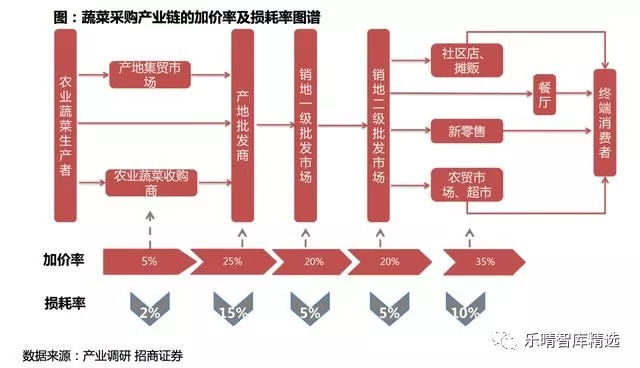

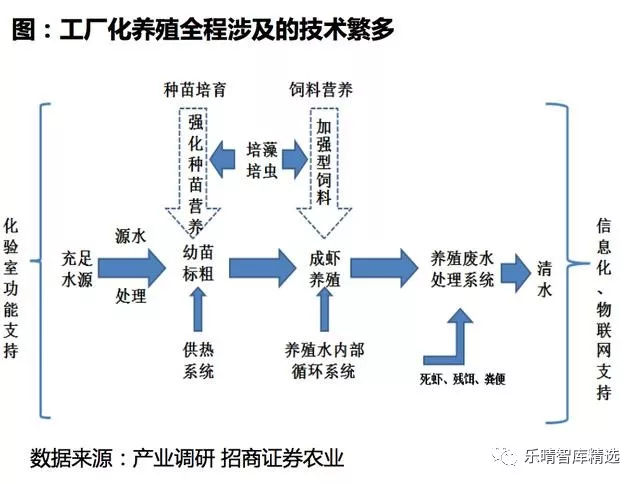

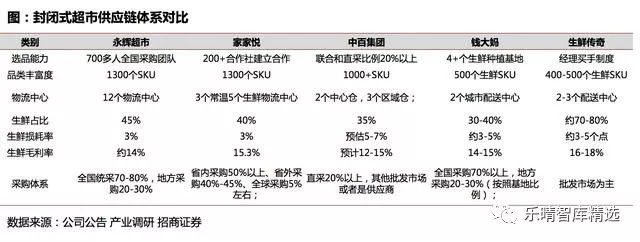

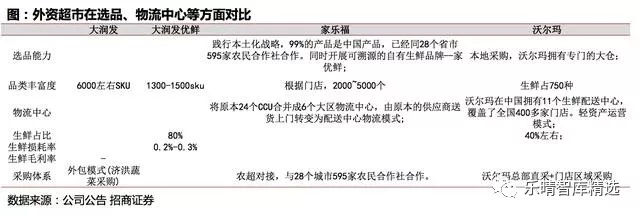

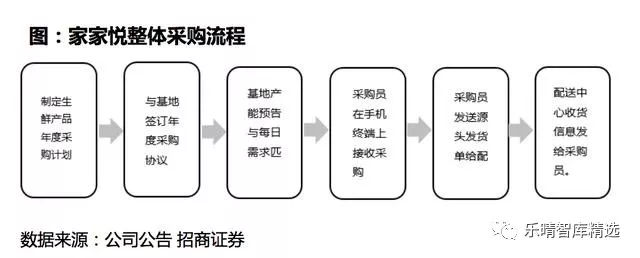

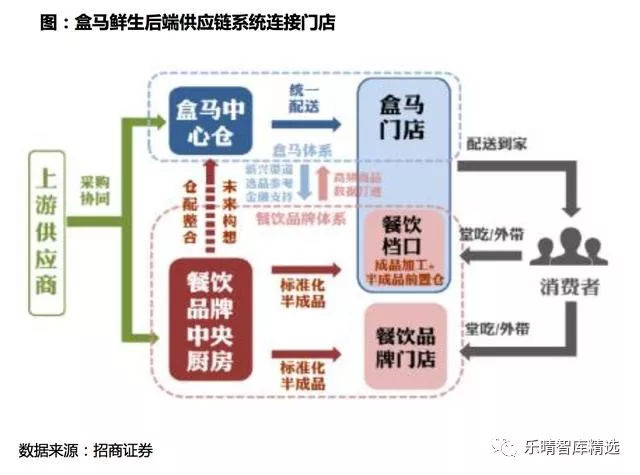

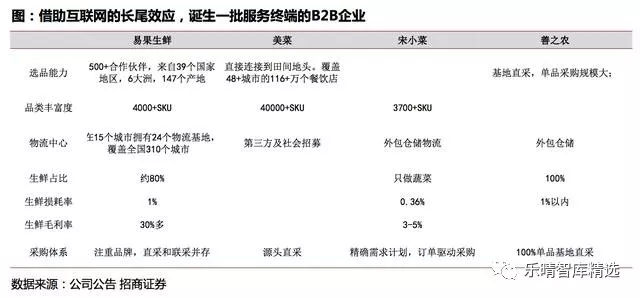

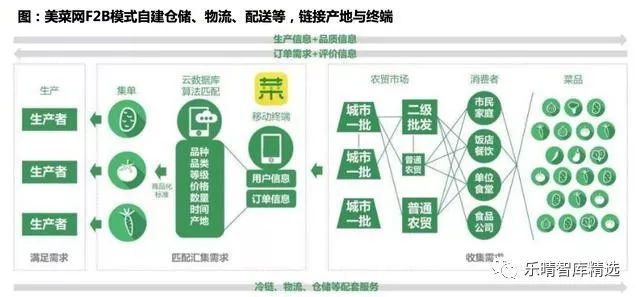

中国2018年生鲜供应链行业全景扫描 来源/乐晴智库精选 物流指闻整理发布 过去5年以来,中国生鲜电商的大潮依然涌动不止,无数的资本、人力前赴后继地投入到这个领域;而现实,却是鲜见成功者。——为什么?这篇文章全面梳理了生鲜产业链的各个环节,完整地呈现了中国生鲜电商存在的瓶颈和潜在机会。 一、生鲜的痛点在哪里? 1、产品流通半径小、滞销是常态; 2、流通环节多,流通链条长,产品损耗大; 3、生产端产品质量缺乏标准、产品安全难以有效控制; 4、渠道端加价率高。生产端和采购端信息不对称,价格不透明,价格大幅上涨:一级批发市场到二级批发市场,价格上涨幅度为30%-40%;二级批发市场到零售市场上涨200%。 5、农产品及生鲜产品渠道销售分布情况:菜场78%的占比,依旧是主导地位; 6、农贸市场个体商贩对产品的信息处于信息不对称的状态; 7、农贸市场个体商贩没有议价能力、劳动强度大(基本每天20小时工作); 8、普通消费者希望获得新鲜、安全的食材,苦于成本、物流等难点,难以获得 二、传统供应链VS现代供应链体系 国内生鲜供应链体系存在两种模式,传统的供应链体系和现代化超市的供应链体系;而开放平台式的生鲜供应链体系正在形成,以永辉彩食鲜、美菜、宋小菜、善之农为代表的第三方供应链体系,控货不控店整合上游种植养殖基地,收集小B端订单,实现规模集采集运等。 而对比来看,封闭式的现代化体系超市效率更高,开放式的生鲜供应链体系次之,但整体高于传统的生鲜采购模式。 传统供应链:两头分散、效率低 以农贸市场为中心的传统模式中间渠道多、效率低。 生鲜生产的销售一头是分散的农户,一头是有组织的市场,二者在信息流、物流以及资金流的方面的衔接难度较大。 以蔬菜为例,一头是分散的生产大棚蔬菜的农户,另一头是城市超级市场蔬菜区,只有实现两头衔接才能完成蔬菜的销售。 目前的做法主要是通过小商贩或者农户自己将蔬菜运至产地批发市场,批发商再将蔬菜从产地批发市场运至销地批发市场,再通过城市配送中心配送至各个农贸市场。 超市供应链:自采自销,成本优、效率高 超市代表现代生鲜农产品物流供应链模式。 以超市为中心的现代生鲜农产品物流供应链模式,相较于传统的模式来说,生鲜农产品比较优质和安全,产品价格相对较高。 国内目前能达到以超市为中心的现代化模式的地市和企业较少,国内以永辉超市、家家悦等为代表的生产供应链企业形成全产业链衔接的平台,中后端的强管理形成前端的高粘性。 而就生鲜流通来看,国内仍是以传统的农贸市场为主要流通渠道,与海外成熟国家的超市流通存在较大的差距。 在超市当中,能够实现直采直营只占一定的比例;国内在生鲜供应链仍是以多级采购分销的模式进行,现代化的生鲜超市承担全产业链流通的角色,从规模化采购、运输设备、冷藏设备等领域提升产业链效率,是国内生鲜消费的趋势。 现状:产品流通半径小,滞销是常态 第一,生鲜生产具有季节性和周期性;国内生产的蔬菜和水果都是固定季节收获,决定了生鲜从收获到消费具备较短的时间周期,而在此期间生鲜运输必须解决实时性运输问题。 第二,生鲜上游较为分散;绝大多数单个用户为“小生产”方式,和欧美等国家农场式的“大生产”方式无法比较,这一特点加大了物流的配送难度。国内从事农业人口达到2.27亿人,单位耕地面积人数远高于成熟国家。 生产端的周期性、季节性和分散性决定了生鲜运输具备“时效性、易腐性和鲜活性”。 生鲜产品对时效性要求尽量缩短生鲜农产品物流半径,提供包括运输技术、仓储物流设施、配送技术等等,实现高品质的极速物流体验。 生鲜易腐性特点,要求改变传统的生鲜农产品恒温物流,加强冷链物流及低温物流。 基础设施:基础设施落后,需求供给不平衡 基础设施不足、需求与供给呈现区域不对称。 当前我国果蔬、肉类、水产品的冷链流通率,即在物流过程中采用冷链物流的比重,分别为22%、34%、41%,冷藏运输率分别为35%、57%、69%,与发达国家平均水平差距巨大。 远距离运输需要较完善的基础设施,而从冷藏车的以及冷库角度来看,国内在基础设施方面存在较大的不足,导致生鲜(蔬果、水产品、肉制品等)运输半径小(一般为1-20公里),本地化消费占多数,而在需求比较旺盛的区域,存在供给不足的情况,产品价格较高,同时在运输过程中存在较大的损耗,供给与需求存在失衡。 流通环节对比:流通环节多,损耗率大 流通环节多,流通链条长,产品损耗大。 国内生鲜整体损耗率水平较高,中国农产品冷藏加工与其他国家相比,产品保鲜化运输比率较低,而欧美日等成熟国家的产品保鲜化比率水平较高,整体维持在60%以上;而根据产后产值与自然产值的比率,中国:美国:日本:欧洲=0.38:37:2.2:2.1;整体水平提升空间大。 生鲜采购、运输、管理标准化要求高 生产端产品质量缺乏标准、产品安全难以有效控制。 “小规模生产式”的生鲜供应链体系决定了供应链的不稳定性,采购的分散化导致报税比较困难,上游难以形成企业化的运营模式。 同时,在采购端避免采购员吃回扣的问题,采购的监督体系必须完善,分散化的供应链体系难以形成标准化的管理体系,而在前端的损耗控制以及产品结构上不稳定性较高,整体产品的新鲜度以及损耗率难以有效保证。 传统供应链效率水平低,渠道加价率在45%生产端到零售终端加价率高。 传统的生鲜采购模式从原产地到终端消费者产业链一般经过四个加价阶段,整体加价率在45%,一级批发商承担的是报价、上游整合以及采购功能,上游农产品种植分散;加价率约在10%左右。 二级批发商承担物流角色,单元较为分散,一般是仓储+物流车,上游对接一级批发商,下游对接小B(一般是餐饮、小超市等);小B端对接消费者,承担零售选品、采购、品类管理等职能,加价率一般在20%左右。 三、商品端:倒逼供应链改革,品类视角看生鲜 猪肉:上游规模化正在形成,渠道加价率高 国内养殖的标准化以及规模化程度高于种植,以国内消费最大量的猪肉产品为例,猪肉规模化养殖比例达到10%以上,但整体相较于发达国家水平仍有差距,目前牧原以及温氏正在形成南北方不同的猪肉养殖基地。 在猪肉养殖产业链当中,零售的收入和利润率整体较高,但我们认为核心是采购规模化以及技术设施导致的成本高,渠道端仍具备较强的改善空间。 水果:进口+国内采购,产品标准化程度高 进口水果一般是货柜为单位采购,而在单位货柜以上,采购成本低,在单位货柜采购以下采购成本较高。 而水果标准化程度相对较高,受气候以及季节影响,全国化水果形成规模化的集聚基地,不同的地区采购不同的水果。 而在区域化种植上形成分散化的特性,没有专业的销售渠道,利润率低。采购端加价率高,运输成本及采购成本高,产品到需求终端整体加价率高。 蔬菜:本地化采购,直采+批发双模式采购 蔬菜本地采购居多,损耗率高,难以运输,目前上游正在形成全国化的种植基地。 产品种类SKU较多;供应链企业从产地直采,但绝大部分是批发商采购,而实现产地直采的超市企业较少(永辉和家家悦在蔬菜直采做的比较领先)。而传统的蔬菜采购模式加价率较高,流通渠道的损耗率达到37%,损耗率较高。 水产品:稳定性差,损耗率高 1、上游供应极不稳定,养殖风险高,规模化低难以形成稳定有效的供应,水产品的生产商经常变换,票证很难齐全,导致水产品难以追溯到养殖源头,下游的正规厂商也难以抵扣税。 2、产品安全事故频发,上游主要由“散户为主”,从业者素质低,用药随意,既没有动力也没有能力按照食安标准改善养殖环境,积极应用新技术。 3、产品非标/SKU丰富,上游养殖需要解决标准化问题,降低采购成本以及流通成本。 四、生鲜新零售供应链模式对比 农产品零售端从B2C到C2B的转变,新零售呼唤“专业供应链服务商”。消费者由商品需求转变为体验需求,对生鲜产品价格、新鲜度要求度提升。 农产品流通市场主体(小/散/弱/低)的集约化进程开始加速。 国内农业从业人口下降,作坊式养殖种植农户开始向规模化集约化的基地转变,片状土地集聚,形成公司化的基地养殖和种植,逐步解决分散化采购标准化问题。 新技术与数字化浪潮推动农产品流通的全渠道时代。 SaaS应用以及互联网技术提升产业链效率,从后端采购到前端运营,新技术以及数字化推动订单采购的规模,前端需求的集约化倒逼后端供应链效率提升。 新零售时代,构建现代新型供应链体系 现代化生鲜供应链体系:闭环超市VS开放式B2B平台。 美菜、宋小菜以及冻品在线等获得知名投资机构投资,生鲜供应链领域资本进入加快产业改造速度。 另一端是小B端服务商,典型如善之农、宋小菜、叮咚买卖等,整合上游生产商,形成开放性的平台,服务分散化的超市、餐饮等。 一端是零售企业自建采购团队,形成生鲜由生产到销售的闭环,典型代表如永辉超市、家家悦、中百集团、生鲜传奇。 超市供应链体系:选品、物流、损耗率、采购维度 生鲜封闭性供应链体系,效率高、管理能力标准化程度高。 衡量超市生鲜采购能力强的指标主要有:选品能力、品类丰富度、物流中心效率、损耗率、生鲜占比、生鲜毛利率。 在大超领域,永辉超市生鲜供应链能力高于中百集团;在社区型超市领域,家家悦高于钱大妈及生鲜传奇,而与分散化的区域性超市相比,此类超市形成了生鲜供应链闭环,能力高于其他超市供应链能力,从后端选品、品类丰富度到中端的物流等,然后到前端门店的管控能力,优质的规模化超市形成生鲜供应链的强护城河,而具备异地扩张能力的超市凤毛麟角。 外资超市:物流设施落后,标准化能力差 外资超市进入中国,生鲜仓储基础较差,在采购、物流、配送标准化能力上较弱。 大润发生鲜采购来自于济洪,部分门店自根据需求向当地经销商采购,大润发基本无规模化的生鲜仓,轻资产运营模式;沃尔玛总部直采,按照总采配大仓的模式,个别门店需要找供应商。 标杆企业—永辉超市:全国化的供应链体系最强 永辉超市:门店拓展至全国,核心解决了供应链问题,全国采+本地采能够解决;生鲜品类上足够齐全,肉制品(白条采购等)、水果(全国采购)、蔬菜(本地采购)以及水产品(沿海运输)等;前台管理解决,拥有较强的标准化管理体系,全国12个物流中心;选品、物流、基础设施齐全。 标杆企业—家家悦:构建区域供应链体系 家家悦:区域性加密,背靠山东物产丰富,供应链体系完善;全国化采购+本地化采购,配合SPAR,全球化供应链体系;募投物流中心,加快复制;选品、前台管理、物流设施齐全。 新进入者—盒马鲜生:海外直采+区域直采 盒马的供应链体系需要依靠品牌效应搭建,整体来看主要依托于阿里强大的流量、供应商资源,盒马鲜生整体规模较小;与地区供应商签订采购合同,如上海盒马鲜生中粮供应肉制品。 新进入者—生鲜传奇和钱大妈 1、切入社区型超市领域,SKU精选要求高,要求拥有“引流+变现”品类。 2、规模扩大的过程中,搭建生鲜供应链体系,要求领导层具备深层次的零售管理经验; 3、目前主要是走批发市场,特别是蔬果领域。 开放型生鲜供应链体系:互联网、一批商、采购 开放型供应链企业。 1、借助互联网的渠道收集订单; 2、担当一批商的角色,二批商(物流)自建或者是外包; 3、损耗率控制极低; 解决国内供应链采购、流通的问题。我们判断在这个领域会有大的服务型企业诞生。 供应链开放平台—美菜:F2B模式 平台化的B2B生鲜供应链服务商,利用互联网集合下游需求,规模化采购,降低渠道加价率,提升效率。 美菜网“F2B模式”通过自建仓储、物流、配送,创新升级农产品供应链,砍掉中间环节,一端链接田间地头,一端链接城市,通过自营和合作伙伴,实现农产品从地头到餐桌高速的流通,让利两端。 开放供应链平台—善之农:依托互联网前端集采 截至2015年底,善之农线上交易客户突破3000家,到2017年线上网络覆盖B端用户达到了8000家。 借助“菜买卖”互联网平台,善之农建立了覆盖上海市区16家二级批发市场,600多家农贸市场,近万家零售终端网点的现代冷链物流配送服务体系,并与多个国内国际知名餐饮连锁企业、跨国连锁超市达成合作,已初步完成对上海地区菜场、超市、批发市场、团膳、餐饮的全渠道布局。 来源/乐晴智库精选 物流指闻整理发布

相关文章

发表评论

评论列表

- 这篇文章还没有收到评论,赶紧来抢沙发吧~